Pays émergents : une nouvelle ère économique a commencé

Pays émergents : une nouvelle ère économique a commencé(info # 011104/16)[Analyse économique]

Par Sébastien Castellion © MetulaNewsAgency

La semaine dernière, l’Institut de la Finance Internationale (IIF) a attiré l’attention des économistes sur un phénomène radicalement nouveau apparu dans les statistiques économiques mondiales de 2015.

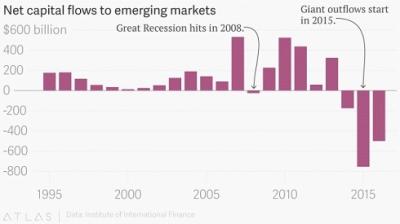

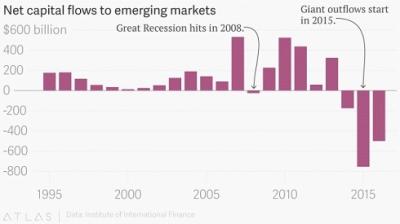

Chaque année depuis plus de vingt ans, il y avait davantage d’investissements des vieux pays industrialisés (Etats-Unis, Europe, Japon) vers les pays dits « émergents », à l’industrialisation plus récente, que dans le sens inverse. Ce flux d’investissements, après avoir baissé lors de la crise financière des pays émergents en 1997-98 et s’être momentanément arrêté du fait de la crise de 2008 (dans laquelle les pays émergents n’étaient pour rien), était ensuite reparti de plus belle, pour retrouver en 2010 son maximum historique de 2007, soit environ 520 milliards de dollars investis dans les marchés émergents.

Ces investissements réguliers dans les pays émergents pendant toute une génération ont changé le visage de l’économie mondiale. Ils ont fait sortir des centaines de millions d’hommes de la pauvreté, créé des conflits sociaux dans le vieux monde sur les « délocalisations » et fait apparaître de nouvelles puissances économiques – la Chine, l’Inde, le Brésil… – aussi essentielles aujourd’hui qu’elles étaient méprisées il y a une génération.

Ce nouveau monde, qui est encore celui qui dicte la plupart de nos raisonnements et de nos comportements économiques, a à son tour disparu en seulement deux ans ; les données analysées par l’IIF semblent montrer qu’il n’est pas prêt de revenir.

Alors que les flux nets des vieux pays industrialisés vers les pays émergents atteignaient environ 520 milliards de dollars en 2013, deux ans plus tard, l’image s’est entièrement renversée : ce sont maintenant les pays émergents qui ont investi près de 800 milliards de plus vers le vieux monde qu’ils n’en ont reçu d’investissements.

Pour 2016, si les tendances actuelles se poursuivent, le flux en provenance des pays émergents serait moins important (environ 450 milliards de dollars) ; mais il est trop tôt dans l’année pour pouvoir s’appuyer sur cette prévision. La seule chose certaine est que le mouvement d’investissement net vers les vieilles économies industrielles se poursuit. L’argent qui se dirigeait régulièrement depuis une génération vers des chantiers chinois, des usines indiennes ou des bons du Trésor brésilien sort désormais, en quantités massives, de ces marchés pour s’investir en Amérique et en Europe.

L’explication de ce renversement est relativement simple. Elle tient, pour l’essentiel, en un seul mot : la Chine.

Comme je l’avais décrit dans mon dernier article dans ces colonnes, le modèle économique chinois, fondé sur une croissance ultra-rapide, un taux d’épargne élevé et une recherche exclusive de parts de marché à l’export a cessé de vivre. Même les taux de croissance officiellement affichés par les statisticiens chinois (7% contre 10% naguère) sont assez peu crédibles dans un pays où tout est politiquement manipulé. L’an dernier, la société Capital Economics, d’habitude spécialisée dans les prévisions économiques, avait effectué une contre-expertise des statistiques chinoises sur la première moitié de l’année 2015 et conclu que le taux annualisé réel était probablement à peine supérieur à 4%.

Les conséquences du ralentissement chinois se font sentir sur toute la planète. Les capacités productives du monde entier – mines canadiennes, aciéries brésiliennes, ingénieries européennes – se sont tournées depuis 25 ans vers la demande chinoise. Avec le ralentissement de cette demande, l’économie mondiale est entrée dans une période de surcapacité massive, qui concerne toutes les zones et la plupart des secteurs. Il y a, partout, plus d’usines, d’infrastructures et de compétences que la demande mondiale n’en exprime le besoin.

Cette surcapacité généralisée a deux conséquences directes.

Tout d’abord, les investissements réalisés par les vieilles économies industrielles dans les pays émergents perdent leur rentabilité. Il n’y a plus grand intérêt à ajouter une ligne de production de voitures en Thaïlande ou un haut-fourneau au Brésil si la croissance chinoise n’est plus là pour acheter la production.

Il devient aussi plus dangereux qu’il y a quelques années d’investir ses économies dans les bons du Trésor des pays émergents. Avec la baisse de leur croissance due au ralentissement de la demande chinoise, ces pays – traditionnellement moins attachés que les vieilles économies industrielles au paiement des dettes de l’Etat – présentent un risque plus important de banqueroute.

Ensuite, en même temps que les pays développés perdent leur intérêt pour l’investissement dans les pays émergents, les investisseurs des pays émergents ont, eux, une forte incitation à lancer des investissements en sens inverse.

Deux groupes d’investisseurs des pays émergents ont, aujourd’hui, de gigantesques réserves d’argent pour lesquelles les économies industrielles sont un débouché tentant.

Le premier de ces groupes, ce sont les Chinois. Pendant un quart de siècle de forte croissance, la priorité de la Chine était de gagner des parts de marché à l’étranger. Pour ce faire, le pays réduisait artificiellement la valeur de sa monnaie – ce qui ne peut se faire qu’en achetant des réserves importantes dans les autres monnaies, et avant tout en dollars.

En janvier dernier, les réserves totales de la Chine atteignaient 3 230 milliards de dollars, soit autant que la richesse totale produite en 2015 par la France et la Belgique réunies. Cette tirelire doit bien se placer quelque part.

Le deuxième groupe est constitué des investisseurs des pays exportateurs de gaz et de pétrole : Arabes du Golfe principalement, mais aussi Russes. La surcapacité mondiale a réduit les revenus qu’ils reçoivent de leurs industries nationales, mais n’a pas fait disparaître l’argent accumulé pendant les années de prix élevés. Le moment est donc venu, pour eux, de réduire les investissements dans leur propre industrie et de placer leur argent à l’étranger.

Pour ces deux groupes d’investisseurs, les vieilles économies industrielles offrent de belles garanties de placement. L’Europe et l’Amérique sont pleines de compétences et de capital accumulés pendant des siècles. Le coût des investissements est en baisse, car la surcapacité mondiale a les mêmes effets que partout ailleurs : elle crée des besoins urgents de financement et réduit le prix de nos capacités de production. Enfin, l’environnement juridique est favorable aux investisseurs. Plus que dans les pays émergents (en moyenne au moins), les vieilles économies industrielles garantissent le respect des contrats et le remboursement des dettes.

Toutes les conditions sont donc rassemblées pour que nous entrions dans une période durable où ce sont les investisseurs des pays émergents, principalement Chinois et Arabes, qui investissent dans le vieux monde industriel et non l’inverse. De même que la précédente vague d’investissements avait changé l’économie mondiale, de même celle-ci aura des conséquences durables.

Certaines seront positives : les investissements venus du Sud créeront de l’activité dans nos économies vieillies. D’autres seront, disons, politiquement plus sensibles : celui qui investit obtient inévitablement du pouvoir et de l’influence dans les territoires où il s’installe et auprès de leurs gouvernants. Mais, à moins d’un nouveau renversement assez improbable des conditions économiques, nous n’avons encore vu que le début de la nouvelle vague d’investissements.

- Vous devez vous identifier ou créer un compte pour écrire des commentaires

Commentaires récents

il y a 11 semaines 3 jours

il y a 17 semaines 6 jours

il y a 19 semaines 4 jours

il y a 27 semaines 9 heures

il y a 30 semaines 1 jour

il y a 44 semaines 2 jours

il y a 46 semaines 2 jours

il y a 46 semaines 3 jours

il y a 51 semaines 2 jours

il y a 51 semaines 3 jours